columns

弁護士コラム

相続分の譲渡と相続登記について弁護士が解説!~第三者へ譲渡した場合についても~

- 遺産分割のトラブル

- 投稿日:2024年11月05日 |

最終更新日:2025年11月19日

- Q

-

母が亡くなり、相続人は長女、次女の私、そして妹の3人ですが、長女は遺産分割を行う前に相続人以外の友人Yさんに自らの相続分を譲渡しました。

この場合、長女の友人であるYさんも遺産分割協議に参加するのでしょうか?

- Answer

-

相続分の譲渡を受けた方は、例え相続人以外の第三者であったとしても遺産分割協議に参加しなければいけません。したがって、友人Yさんも含めて相続財産の分け方を話し合う必要があります。

ただし、譲渡した方以外の他の相続人は、譲渡があった時から1ヵ月以内であれば「相続分の取戻権」を行使できます。友人Yさんを協議に参加させたくないのであれば、取戻権の行使を検討すべきでしょう。

本記事では相続分の譲渡や相続登記、取戻権などについても解説していますので、ぜひ内容をチェックしてみてください。

監修:弁護士法人直法律事務所 代表弁護士 澤田 直彦

相続分の譲渡とは何か?

相続分の譲渡は、相続があった際に相続人が他の方へ相続分を譲渡する行為を指します。遺産分割が済んでいない状況では、各相続人が持分に応じて遺産を共有している状態になっていますが、その保有している包括的な持分を第三者に譲渡できるのです。

基本概念と法的背景

相続分の譲渡は、他の方に遺産に対する相続分を譲渡する行為ですが、明確にその内容が民法に規定されているわけではありません。しかし、民法905条には以下のような内容が記されています。

| 【民法905条】 「共同相続人の一人が遺産の分割前にその相続分を第三者に譲り渡したときは、他の共同相続人は、その価額及び費用を償還して、その相続分を譲り受けることができる。」 |

上記内容は相続分の譲渡を前提とした規定と解釈できますので、相続分の譲渡は可能とされているのです。

相続分の譲渡と相続登記の手続き

相続が発生した場合には相続登記が必要になりますが、相続人による相続分の譲渡があった場合には、どのように登記手続きを行うのでしょうか。ケースにより方法は異なりますので、下記内容を参考にしてみてください。

相続人間での譲渡を行った場合

相続人間で、相続分の譲渡があった場合、共同相続人間で既に共同相続登記がなされている場合、なされていない場合とで、登記手続は変わってきます。

共同相続登記がない場合

まず、相続不動産に対してまだ共同相続登記が行われていない段階で、相続人同士で相続分の譲渡が行われた場合について説明します。登記の実務では、変更された相続分を反映した共同相続登記を直接行うことが可能とされています。

例えば、

| 例① 被相続人Aの相続人がB、C、D、E、F(それぞれ5分の1の相続分)で、C、D、EがBに相続分を譲渡した場合、Bは持分5分の4、Fは持分5分の1として相続登記ができるという先例があります。 例② また、相続人A、B、C、DのうちA、B、Cが相続分をDに譲渡した場合、A、B、Cの印鑑証明書付きの譲渡証書を提出することで、D一人を相続人として登記申請ができます。 例③ さらに、相続人AがBに自分の相続分を譲渡した後にAが死亡した場合、BはAの全相続人が「AがBに相続分を譲渡した」という内容の証明書(印鑑証明書付き)を提出することで、B一人を相続人とする登記を申請することができます。 |

次に、相続人の一部または全員が相続分を他の相続人に譲渡し、その後に遺産分割協議が成立して特定の相続人が不動産を単独で取得することになった場合も、譲渡証明書と遺産分割協議の成立を証する書面(申請者を除く全員の印鑑証明書付き)を提出して、単独相続の登記申請ができます。

登記の実務では、遺産分割協議により特定の不動産を単独で取得する相続人が、直接自己の名義に相続登記できる取扱いが認められています。これは、相続分の譲渡が遺産分割に代わる形で行われることが少なくないため、このような処理が認められていると考えられます。

さらに、遺産分割調停において、子の一人が「その相続分を他の相続人に譲渡し、その共有を認める」と明記された場合、その子を除く他の相続人に直接相続登記が可能であり、譲渡された相続分は他の相続人に平等に分配されることになります。このような場合、調停調書には、譲渡後の相続分を具体的に明記しておくことが望ましいでしょう。

共同相続登記がある場合

共同相続登記が完了した後に、相続人同士で相続分の譲渡が行われた場合について説明します。

この場合、既に相続登記がされていることを前提に、譲り受けた側(相続分譲受人)と譲渡した側(相続分譲渡人)が共同で申請を行い、譲渡契約を証明する書類を提供して、譲渡の内容(「相続分の贈与」や「相続分の売買」など)を登記原因として持分移転登記を行います。

また、「相続分の譲渡」を登記原因としても問題ないという考え方もありますが、通常、譲渡が行われた場合には、その譲渡の原因(売買や贈与など)が登記原因として使われます。これと同様に、相続分の譲渡でも、譲渡の原因となる法律行為(売買や贈与など)そのものを登記原因とするのが一般的です。

次に、共同相続登記後に相続分の譲渡があり、その後、遺産分割協議が成立した場合についてです。この場合、登記手続き上の権利者や義務者が異なるため、まず相続分譲渡による持分移転の登記を行い、その後に遺産分割による持分移転登記をするのが適切です。

具体的な例として、

| 相続人A、B、Cが法定相続分に基づく登記をした後、Aが自分の相続分をBに譲渡し、次にBとCの間で遺産分割協議が成立し、Cが不動産を単独で取得することになった場合、相続分譲渡による登記を省略して、AとBの持分をCに移転する「遺産分割」を登記原因として登記ができるという実例があります。 しかし、Aが相続分譲渡の当事者であり、遺産分割の当事者ではないことを考えると、相続分譲渡が行われ、遺産分割協議が成立した場合、直接「相続」を原因とする所有権移転登記を行うことには疑問が残ります。 |

他の例として、

| 甲、乙、丙の相続人全員で相続登記をした後、甲が自己の相続分を乙に贈与し、その後、相続人全員で特定の不動産を単独で取得する遺産分割審判が下された場合、甲から乙への持分移転登記が抹消されない限り、新たな遺産分割登記は受理されないという先例があります。 |

第三者への相続分譲渡を行った場合

共同相続人以外の第三者に相続分が譲渡された場合、その登記手続きは物権の変動に従って順次進める必要があります。以下、その具体的な手順を説明します。

共同相続登記がない場合

共同相続登記がまだ行われていない場合、相続人全員が共同相続人以外の第三者に相続分を譲渡した場合でも、被相続人からその第三者に直接所有権を移転する登記はできません。相続分の譲渡は、当事者間の契約に基づき成立し、その結果、各相続人の財産の共有持分が移転します。このため、まず共同相続登記を行い、その後、相続分の譲渡による持分の移転登記を行う必要があります。

もし第三者が相続人の一部からのみ相続分を譲り受けた場合も、同様に、まず共同相続人全員による共同相続登記を経てから、その第三者への相続分の譲渡による持分移転登記を行います。また、譲渡後に第三者を含めた遺産分割協議で、第三者が特定の不動産を単独で取得することになった場合も、同じ手順を踏む必要があります。つまり、共同相続登記、相続分の譲渡による持分移転登記、そして遺産分割による持分移転登記の順で手続きを進めます。

共同相続登記がある場合

共同相続登記がすでに行われた後に、相続人の一部が第三者に相続分を譲渡した場合には、相続分の譲渡による持分移転登記を行います。その後、第三者を含む遺産分割協議が行われ、第三者が特定の不動産を単独で取得することになった場合は、相続分の譲渡による持分移転登記を経た上で、遺産分割による持分移転登記を行うことになります。

ただし、登記実務では、相続分譲渡後の遺産分割によって第三者に直接所有権を移転する登記を行うことは認められていません。まずは相続分譲渡の登記を経由する必要があります。

法定相続分の登記方法

法定相続分で相続登記する際には、遺産分割協議を行う必要はありません。

法定相続分の割合で相続登記をする際には、対象となる不動産を管轄している法務局に相続登記申請書を提出します。その他に必要な書類として

- 被相続人の住民票除票

- 被相続人の出生から死亡までの戸籍

- 相続人の住民票

- 固定資産税評価証明書

などを揃える必要がありますので、早めに準備しておきましょう。

不動産の相続登記義務

不動産の共有持分を被相続人から相続した場合には、相続登記を行う必要があります。期限は相続の開始を知ってから3年以内となりますので注意しましょう。

※所有権の登記名義人について相続の開始があったときは、当該相続により所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から3年以内に、相続による所有権の移転の登記を申請しなければなりません。遺贈(相続人に対する遺贈に限ります。)により所有権を取得した者も、同様です(改正不動産登記法76の2①)。

仮に正当な理由なく期限までに相続登記を行わなかった場合、過料を科せられる可能性があります。

なお、相続登記の流れは下記のようになります。

- 1相続人や相続財産の確定

- 2遺産分割協議の実施

- 3遺産分割協議書や登記申請書の作成

- 4必要書類とともに登記申請書を法務局へ提出

手続きや書類作成には手間が掛かりますので、弁護士や司法書士などの専門家とともに登記は進めましょう。

相続分の売買や贈与の手続き

相続分の売買や贈与については、基本的に遺産分割協議の前であれば可能になっています。有償で譲渡を行えば「売買」となり、無償で譲渡すれば「贈与」と判断されます。

なお、売買や贈与で相続分を譲渡する際には、特別な手続きは必要ありません。基本的には、当事者同士で相続分譲渡証書に署名・実印での捺印を行い書面に残しておきます。売買の際には、金額も記載しておきましょう。

相続分の取戻し

相続分は前述のような手続きで、相続人以外の第三者に譲渡を行うことが可能です。しかし、譲渡した方以外の相続人から「相続分取戻権」が行使されてしまうと、譲渡した相続分が取戻権を行使した相続人(※)に戻ってしまうため注意が必要です。

この取戻権は、相続人以外の第三者が遺産分割に参入することで、紛争やトラブルが発生してしまう事態を防ぐ目的で規定されています。なお、取戻の請求は相続人からの譲渡があってから1ヵ月以内となりますので覚えておきましょう。

※取戻権を行使すると、相続分が誰に帰属することになるのかについては、譲渡相続人を含む共同相続人全員とする説、譲渡相続人を除く他の共同相続人全員とする説、取戻権を行使した相続人だけとする説の三説があります。

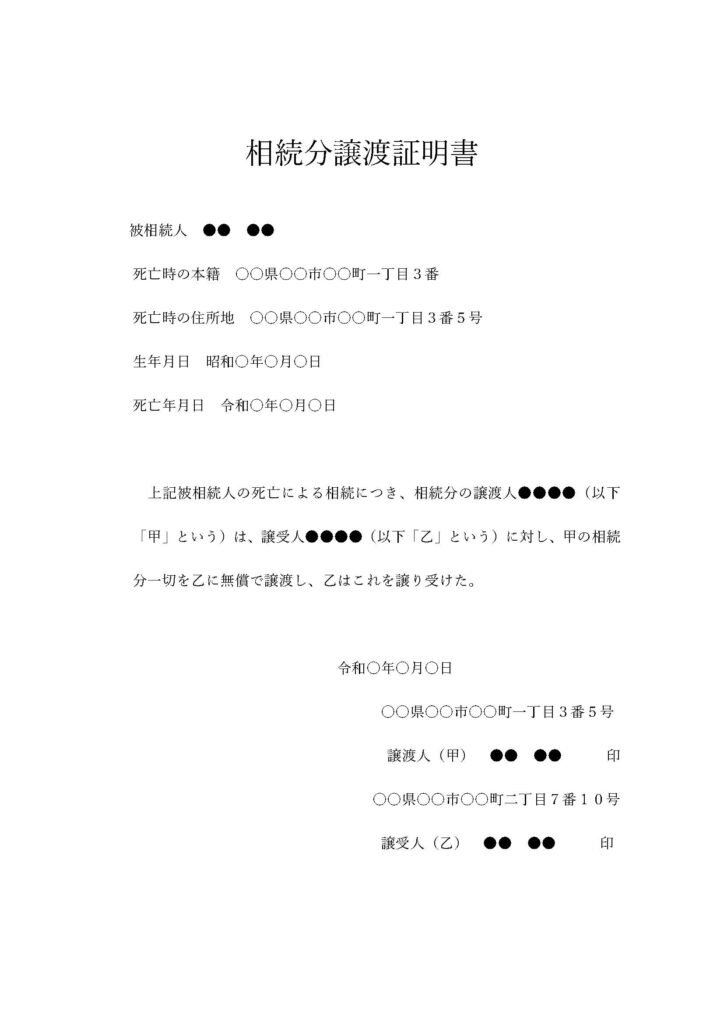

相続分譲渡証明書とその他の添付書類

持分の譲渡があった場合の登記では、相続分譲渡証明書をはじめとする様々な添付書類が必要になります。書類の取得方法や登記で準備すべき添付書類についても確認しておきましょう。

登記原因証明情報の準備

登記原因証明情報とは、権利の変動が起きたことを証明する情報を指します。不動産の登記を行う際に必要となる情報であり、具体的には被相続人の出生から死亡までの戸籍や遺産分割協議書、相続分譲渡証書なども該当します。

なお、相続分の譲渡があった場合の登記は、相続人間での譲渡か、相続人以外の第三者への譲渡かにもよって必要書類が異なります。あらかじめどのような書類が必要になるのか、事前にチェックして手続きを進めましょう。

戸籍謄本の取得

相続登記で主に必要となる登記原因証明情報の1つとして戸籍謄本があります。原則として、被相続人の戸籍謄本の場合には出生から死亡までの全ての戸籍、除籍、改製原戸籍謄本一式が必要です。一方で、相続人側の書類として各相続人の戸籍謄本を準備しておきます。

ちなみに、戸籍謄本は最寄りの市区町村の役所で取得できます。窓口に直接行く以外にも、郵送やコンビニ発行などで受け取れる場合がありますので確認してみましょう。

遺産分割協議書の作成

遺産分割協議書も相続登記で添付する書類の1つです。なお、作成については特段決まった書き方はありませんが、以下の内容が入っていないと登記に必要な書類としては不十分であると判断される可能性があります。

- 被相続人の氏名、死亡日、最後の住所、本籍地

- 預貯金であれば銀行名や支店等、不動産では登記簿謄本どおりの表示

- 作成した日付

- 相続人の名前や続柄

- 遺産分割に参加すべき全員の実印、印鑑証明書 など

ちなみに、作成時はパソコン・手書きどちらで行っても構いません。

相続分譲渡証明書の取得方法

相続分の譲渡は、原則として私人間の契約となるため、譲渡した証明である相続分譲渡証明書を法的に請求できる権利はありません。ただし、相続分譲渡証明書は、不動産の登記の手続き等に利用することがあります。

したがって、仮に譲受人が相続分の譲渡を受ける際に取得したい場合は、譲渡人に作成を請求すると良いでしょう。なお、相続分の譲渡証明書は下記のようなひな形を参考に作成すると良いでしょう。

住所証明情報と固定資産評価額の書類提出

上記以外にも、登記では新たに買主の住所及び氏名等を記録する必要がありますので、住所証明情報を提出しなければいけません。具体的には、住民票や戸籍附票などの書類が該当します。

さらに、相続登記を行う不動産の固定資産評価額が分かる資料も必要になります。該当するのは固定資産評価証明書・固定資産課税明細書などの書類です。

なお、固定資産評価額は登記申請する年度での評価額となりますので注意しましょう。

相続分譲渡のメリットと注意点

相続分の譲渡には様々なメリットがある一方、注意すべき点もありますので確認しておく必要があります。具体的には下記の事項がありますのでチェックしておきましょう。

経済的なメリットとリスク管理

相続分の譲渡で得られるメリットとしては、有償で譲渡することにより、すぐに金銭等の対価を得られる利点があります。遺産分割協議が長引けば、その分遺産の受け取りに時間が掛かってしまいますが、相続分を売却できれば協議成立を待たずに対価を得られます。

また、持分を手放すことができれば、遺産分割協議自体に参加する必要もなくなります。相続人間で発生しやすいトラブルからも逃れられますので、自身の紛争リスクを減らせるのもメリットと言えるでしょう。

相続人間の合意形成の重要性

一方で、相続分の譲渡には下記のようなデメリットも存在します。

●相続分を全て譲渡しても、遺産に債務がある場合には弁済の必要がある

●贈与税や相続税が発生する可能性がある

※相続分の譲渡に関する課税は、譲受人が相続人か否か、有償か否か、対価の額などの要素により、非課税、相続税課税、贈与税課税、譲渡所得税課税の問題を生じますので、税務署又は税理士に対する確認が不可欠です。

●譲渡した方以外の他の相続人から取戻請求を受けるおそれがある

そのため、相続分の譲渡を行う際には、他の相続人の方からの合意を得ておくことが重要です。あらかじめ誰に、どの程度の譲渡を行うか、譲渡により税金が発生する可能性があるか等を伝えておく方が他の相続人も納得しやすくなります。

相続分の譲渡は、生前贈与として扱われるケースがあるため注意が必要です。生前に相続分の譲渡を行う影響と併せて登記原因の説明も解説しますので、譲渡を行う前に確認してみてください。

生前対策としての相続分譲渡

相続分の譲渡は無償で行うと、生前贈与として特別受益の対象になる場合があります。具体的には以下のようなケースです。

| <祖母、母、長男、次男のケース> ① 祖母が亡くなり、母が保有していた相続分(現金500万円)を長男に無償で譲渡 ② 数年後に母も亡くなり、母の相続が開始 ③ 次男からすれば、長男は母から生前に相続分の現金500万円を受け取っているため、 不公平であると感じて500万円も相続財産に含めるべきと主張する |

このような場合、長男は生前贈与で特別の利益を受けたと判断され、母の相続開始時に実際に残っていた相続財産と相続分の譲渡で得た価額が合算されてしまう可能性があります。(「特別受益の持ち戻し」と言います)。

したがって、生前対策として相続分の譲渡を無償で行うと、こうしたトラブルに発展するリスクがありますので注意しましょう。

東京都千代田区の遺産相続に強い弁護士なら直法律事務所

相続分の譲渡の基本的な内容、相続登記の手続き、さらには把握しておくべき注意点についても確認しました。相続分の譲渡は活用できれば紛争リスクを避けられる、相続分の対価を早期に得られる利点があります。

しかし、譲渡に関して相続人間での合意を得ていないとトラブルになるリスクや、誤った手続きで余計な手間がかかる可能性も存在します。

相続分の譲渡を行う際には、ぜひ本記事を参考にしながら、弁護士や司法書士などの専門家とともに手続きを進めてみてください。

遺産分割についてお悩みの方へ

協議が円滑に進まない、お話し合いがまとまらない等、遺産分割にはさまざまなトラブルが生じがちです。遺産分割協議書の作成から、分割協議の交渉、調停申立て等、プロの弁護士が丁寧にサポートいたします。お悩みの方はお早めにご連絡ください。

初回相談は

0

円

初回相談は

0

円

相続に関わるお悩みは相続レスキューにお任せください

ご相談はお気軽に

- 初回相談は 円 お気軽にご相談ください

事務所紹介

事務所紹介 アクセス

アクセス

メールで

メールで