columns

弁護士コラム

取引相場のない株式の評価

- 相続税・事業承継対策

- 投稿日:2023年07月10日 |

最終更新日:2024年03月14日

- Q

- 取引相場のない株式の評価は、どのように行われるのでしょうか?

- Answer

-

相続税の申告に際し、取引相場のない株式を評価する方法は大きく2つあります。

a. 原則的評価方式

b. 配当還元方式

です。

相続や贈与などで取引相場のない株式を相続した相続人の性質等により、いずれの評価方法を用いるかが異なります。

株式の価値は、それを評価する観点によって大きく変動します。例えば、貸借対照表上の資産を重視して評価した場合、貸借対照表上に表れる価値の高い資産がなければ、株式の価値は低く評価されます。

しかし、貸借対照表に表れていないノウハウ、販売網、ブランド力等を有している会社は高い収益力・成長力を有しており、事業の収益力・成長力を重視して評価した場合、株式の価値を高く評価されることになります。

このように、株式の価値を評価する上では、どのような評価方法を用いるかによって大きく結果が異なりうるところに株式評価の難しさがあります。

本記事では、相続税の申告にあたって直面することのある、取引相場のない株式を相続した場合の、その評価方法を説明します。

目次

取引相場のない株式の評価について

まず、取引相場のない株式とは、「上場株式」および「気配相場等のある株式」(*下記の「※注意点その1」もご参照ください。)以外の株式をいいます。

a. 原則的評価方式は、以下のように評価をする方式です。

まず、評価する株式を発行した会社を、大会社・中会社・小会社のいずれかに区分します。

そもそも、どのようにして大会社・中会社・小会社に区分されるかについては、本記事の「2. 大・中・小会社の判定基準について」で後述いたしますので、ぜひご参照ください。

そして、大会社・中会社・小会社のいずれかの区分ごとに、原則として次のような方法で評価をします。

大会社 ー原則:類似業種比準方式ー

大会社は、原則として、類似業種比準方式により評価します。

ただし、例外的に純資産価額方式により評価する場合もあります。

中会社 ー原則:併用方式ー

中会社は、大会社の評価方法(類似業種比準方式)と小会社の評価方法(純資産価額方式)を併用して評価します。

ただし、例外的に、純資産価額方式により評価する場合もあります。

小会社 ー原則:純資産価額方式ー

小会社は、原則として、純資産価額方式により評価します。

ただし、例外的に、類似業種比準方式と純資産価額方式との併用方式により評価する場合もあります。

類似業種比準方式、純資産価額方式および併用方式については、本記事の「4.評価方法について」で後述いたしますので、ぜひご参照ください。

注意点その1

「上場株式」とは、金融商品取引所に上場されている株式をいいます。

「気配相場等のある株式」とは、日本証券業協会の登録銘柄や店頭管理銘柄あるいは公開途上にある株式をいいます。

「上場株式」および「気配相場等のある株式」について、詳しくご確認されたい場合には、国税庁のホームページでご参照いただけます。

なお、取引相場のない株式の評価についての全体像を目次からご確認されたい場合には、下記をご参照されるのが便利です。

大会社・中会社・小会社の判定基準について

大会社・中会社・小会社の判定基準は、総資産価額、従業員数および取引金額によります。

具体的には、以下のように細分化された基準により判定します。

大会社

| ① 従業員数:70人以上の会社、 または、 ② 総資産価格(帳簿価格によって計算した金額)が 卸売業の場合:20億円以上 小売・サービス業の場合:15億円以上 それ以外の業種の場合:15億円以上 であって、 取引金額(直前期末以前1年間の取引金額)が 卸売業の場合:30億円以上 小売・サービス業の場合:20億円以上 それ以外の業種の場合:15億円以上 である場合 |

※ただし、②の要件を全てみたす会社であっても、従業員数が35人以下の会社は除外されるため、注意が必要です。

中会社

| ① 従業員数:6人以上70人未満の会社で、 かつ、 ② 総資産価格(帳簿価格によって計算した金額)が 卸売業の場合:7000万円以上 小売・サービス業の場合:4000万円以上 それ以外の業種の場合:5000万円以上 であって、 取引金額(直前期末以前1年間の取引金額)が 卸売業の場合:2億円以上30億円未満 小売・サービス業の場合:6000万円以上20億円未満 それ以外の業種の場合:8000万円以上15億円未満 である場合 |

※言い換えれば、②の要件を全てみたす会社であっても、従業員数が5人以下の会社は除外されるため、注意が必要です。

小会社

| ① 従業員数:70人未満の会社、 かつ、 ② 総資産価格(帳簿価格によって計算した金額)が 卸売業の場合:7000万円未満 小売・サービス業の場合:4000万円未満 それ以外の業種の場合:5000万円未満 であって、 取引金額(直前期末以前1年間の取引金額)が 卸売業の場合:2億円未満 小売・サービス業の場合:6000万円未満 それ以外の業種の場合:8000万円未満 である場合 |

※ただし、②の要件にかかわらず、従業員数が5人以下の会社は小会社に該当することになるため、注意が必要です。

下記もご参照ください。

同族株主等又は同族株主等以外の株主の区分

取引相場のない株式は、原則として、以上のような方式により評価します。

他方で、同族株主以外の株主が取得した株式については、その株式の発行会社の規模にかかわらず、原則的評価方式ではなく、特例的な評価方式である配当還元方式で評価します。

評価方法について

類似業種比準方式

類似業種比準方式とは、類似業種の株価を基準に、評価する会社の一株当たりの「配当金額」、「利益金額」および「純資産価額(簿価)」の3つで比準して評価する方法です。

計算式は、次のようになります。

| A×(b/B+c/C+d/D)×1/3×0.7 |

「A」=類似業種の株価

「b」=評価会社の1株当たりの配当金額

「c」=評価会社の1株当たりの利益金額

「d」=評価会社の1株当たりの純資産価額(帳簿価額によって計算した金額)

「B」=課税時期の属する年の類似業種の1株当たりの配当金額

「C」=課税時期の属する年の類似業種の1株当たりの年利益金額

「D」=課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額によって計算した金額)

注意点その2

類似業種比準方式の計算の際には、b、c及びdの金額は、1株当たりの資本金等の額を50円とした場合の金額として計算することになるため、注意が必要です(財産評価基本通達183≪評価会社の1株当たりの配当金額等の計算≫参照)。

類似業種比準方式について、詳しくは国税庁のホームページでもご参照いただけます。

なお、上記の財産評価基本通達183≪評価会社の1株当たりの配当金額等の計算≫も含め、財産評価基本通達については、こちらからもご参照いただけます。

純資産価格方式

純資産価額方式とは、会社の総資産や負債を、原則として相続税の評価に洗い替えた上で、その評価した総資産の価額から負債や評価差額に対する法人税額等相当額を差し引いた残りの金額により評価する方法です。

併用方式

併用方式とは、類似業種比準価格および純資産価額価格に一定の割合を掛け合わせて算出した金額の合計額により評価する方法です。

配当還元方式

配当還元方式とは、その株式を所有することによって受け取る一年間の配当金額を、一定の利率(10パーセント)で還元して元本である株式の価額を評価する方法です。

清算分配見方式

清算分配見方式とは、清算の結果、分配を受ける見込みの金額の課税時期から分配を受けると見込まれる日までの期間に応じた基準年利率による複利現価の額によって評価する方法です(財産評価基本通達189-6≪清算中の会社の株式の評価≫参照)。

特別の評価方法について

特定の評価会社の株式は、上記の原則と異なり、特別の評価方法により評価します。

具体的には、下記の

(1)~(5)の場合には、純資産価額方式により、(6)の場合には、清算分配見込額により、評価します。

(1)比準要素数1の会社の株式 ー原則:純資産価額方式ー

類似業種比準方式で評価する場合の3つの比準要素である「配当金額」、「利益金額」および「純資産価額(簿価)」のうち直前期末の比準要素のいずれか2つがゼロであり、かつ、直前々期末の比準要素のいずれか2つ以上がゼロである会社(比準要素数1の会社)の株式

(2)株式等保有特定会社の株式 ー原則:純資産価額方式ー

株式等の保有割合が一定の割合以上の会社(株式等保有特定会社)の株式

注意点その3

株式等の保有割合とは、総資産価額中に占める株式、出資および新株予約権付社債の価額の合計額の割合をいいます。

(3)土地保有特定会社の株式 ー原則:純資産価額方式ー

土地等の保有割合が一定の割合以上の会社(土地保有特定会社)の株式

注意点その4

土地等の保有割合とは、総資産価額中に占める土地などの価額の合計額の割合をいいます。

(4)開業後3年未満の会社等の株式 ー原則:純資産価額方式ー

課税時期において開業後の経過年数が3年未満の会社や、類似業種比準方式で評価する場合の3つの比準要素である「配当金額」、「利益金額」および「純資産価額(簿価)」の直前期末の比準要素がいずれもゼロである会社(開業後3年未満の会社等)の株式

注意点その5

課税時期とは、相続または遺贈の場合は被相続人の死亡の日、贈与の場合は贈与により財産を取得した日をいいます。

(5)開業前または休業中の会社の株式 ー純資産価額方式ー

(6)清算中の会社の株式 ー清算分配見方式ー

※ただし、(1)~(4)の会社の株式を取得した同族株主以外の株主等については、特例的な評価方式である配当還元方式により評価します。

以上のそれぞれの評価方法に応じて、この取引相場のない株式の評価をする場合に、こちらから「取引相場のない株式(出資)の評価明細書」をご利用いただくことも可能です。

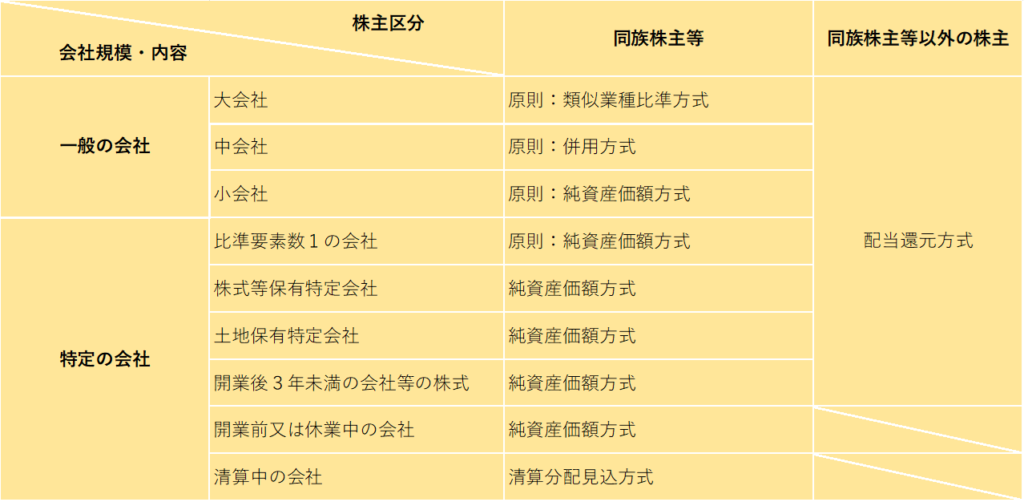

以上をまとめると、次の表のようになります。

特定非常災害発生日以後の相続等により取得した特定株式等の評価

最後に、特定土地および特定株式等についての、相続税の課税価格の計算の特例についてご説明します。

相続税の申告書の提出期限前に、特定非常災害(*下記の「※注意点その6」もご参照ください。)が発生した場合に、相続税の申告に際しては、相続税の課税価格に参入すべき財産のなかで、「特定土地等」および「特定株式等」(*下記の「※注意点その7」もご参照ください。)については、相続開始時ではなく、特定非常災害の発生直後の価額により評価することができます。

注意点その6

特定非常災害とは、特定非常災害の被害者の権利利益の保全等を図るための特別措置に関する法律第2条第1項の規定により、特定非常災害として指定された非常災害をいいます。

具体的には、阪神淡路大震災や東日本大震災等が、これにあたるとして運用されています。

注意点その7

特定株式等とは、特定地域内に保有する資産の割合が高い法人として政令で定められた法人の株式若しくは出資をいいます。

具体的には、その法人が、特定非常災害発生日において保有していた資産の、特定非常災害の発生直前の価額の合計額のうちに占める特定地域内にあった動産、不動産、不動産の上に存する権利及び立木の価額の合計額の割合が10分の3以上である法人の株式又は出資をいうとされています(租税特別措置法施行令40条の2の3第1項参照)。

※特定非常災害の発生直前の価額とは、特定非常災害の発生直前における時価をいいます。これらの特例の適用を受ける特定土地等の価額は、その財産の取得の時における時価 によらず、「特定非常災害の発生直後の価額(特定非常災害発生後を基準とした価額)」 によることができます。

| (租税措置法)第六十九条の六 …特定非常災害発生日…前に相続又は遺贈…により財産を取得した者があり、かつ、当該相続又は遺贈に係る…申告書の提出期限が当該特定非常災害発生日以後である場合において、その者が当該相続若しくは遺贈により取得した財産又は贈与により取得した財産…で当該特定非常災害発生日において所有していたもののうちに、…適用を受ける地域…内にある土地若しくは土地の上に存する権利(以下 …「特定土地等」という。)又は特定地域内に保有する資産の割合が高い法人として政令で定める法人の株式若しくは出資(…以下…「特定株式等」という。)があるときは、当該特定土地等又は当該特定株式等については、相続税法…の規定にかかわらず、当該特定非常災害の発生直後の価額として政令で定めるものの金額とすることができる。 |

特定非常災害発生日以後の相続等により取得した特定株式等の評価について、詳しくは国税庁のホームページでもご参照いただけます。

特定非常災害発生日以後に相続等により取得した財産の評価について(法令解釈通達)|国税庁

相続税でのお悩みは、直法律事務所の弁護士にご相談を

いかがでしたでしょうか。

取引相場のない株式の評価はきわめて複雑です。

本記事をご参照いただきながら、取引相場のない株式の相続税も正確な見込みをたてられるとよいですね。直法律事務所では相続税に関するご相談も承っていますので、お困りの際はお気軽にこちらからお問い合わせください。

相続税・事業承継対策についてお悩みの方へ

相続税・事業承継においては、ご自身にとってどの方法が効果的な対策となるのか、見極めることがまず大事です。トラブル防止の観点からも最適な対策・進め方ができるよう、プロの弁護士が専門家とも連携して安心のサポートをいたします。お悩みの方はお早めにご連絡ください。

初回相談は

0

円

初回相談は

0

円

相続に関わるお悩みは相続レスキューにお任せください

ご相談はお気軽に

- 初回相談は 円 お気軽にご相談ください

事務所紹介

事務所紹介 アクセス

アクセス

メールで

メールで