columns

弁護士コラム

再婚相手の連れ子に相続権はある?弁護士が解説!

- 遺産分割のトラブル

- 投稿日:2024年02月19日 |

最終更新日:2024年03月18日

- Q

-

夫と私は再婚同士の結婚で、お互いにそれぞれ子が一人ずついます。また、私たち夫婦の間に、子どもが一人生まれました。

もし夫が亡くなった場合、私と前の夫との間の子(連れ子)に相続権はあるのでしょうか?

- Answer

-

連れ子がいる人が再婚した場合、その連れ子は、再婚相手が死亡しても、当然には再婚相手の相続人にはなりません。しかし、再婚相手と連れ子が養子縁組をした場合、連れ子は再婚相手の法定相続人になります。

従って、あなたの連れ子と夫が養子縁組をしている場合には、あなたの連れ子には夫の相続権があります。

このように、連れ子と再婚相手が養子縁組をしているか否かによって相続権の有無は異なります。ただ、連れ子と再婚相手が養子縁組をしない場合でも、再婚相手の財産を連れ子に移譲する方法はいくつかあります。

とはいえ、税金や他の相続人の遺留分にも配慮が必要となるなど注意点がありますので、これから説明していきましょう。

目次

再婚相手の「連れ子」の相続権は?

連れ子には法律上の相続権がない

連れ子がいる人が再婚した場合、その連れ子は、再婚相手が死亡しても、当然には再婚相手の相続人にはなりません。

亡くなった人の相続権がある人を法定相続人といい、次のとおり定められています。

| 【法定相続人とは】 死亡した人の法律上の配偶者は常に相続人となります。 配偶者以外の人は、①~③の順で配偶者とともに相続人となります。 なお、相続を放棄した者は、初めから相続人でなかったものとされます。 〇 配偶者 + ① 死亡した人の子供 ② ①がいない場合、死亡した人の直系尊属(父母や祖父母など) ③ ①も②もいない場合、死亡した人の兄弟姉妹 |

法定相続人の第一順位は「死亡した人の子供」ですが、この子供は血族関係のある者に限られます。そのため、配偶者の子どもという関係性(姻族関係)があっても血族関係にはないため、当然には法定相続人にならないのです。

なお、他方で、連れ子には、血族関係のある他方の親の相続権が残っています。

連れ子が相続人となるための条件

このように連れ子は、当然には再婚相手の法定相続人にはなれません。しかし、再婚相手と一つの家族として生活しているのに何故?と理解に苦しむ方もいるかもしれません。この一つの家族としての生活に沿う形を生じさせるためにはどうしたらよいのでしょうか。

まず、再婚相手と連れ子が養子縁組をした場合、連れ子は再婚相手の法定相続人になることができます。なぜなら、再婚相手と連れ子は養子縁組により法定血族関係になるからです。

また、養子縁組をしない場合でも、再婚相手の財産を連れ子に移譲する方法はあります。その代表的な方法は遺言です。

次項からこれらの方法について検討してみましょう。

養子縁組により連れ子を法定相続人に

養子縁組後の法定相続分と遺留分

再婚相手と連れ子が普通養子縁組をした場合、養子は養親となった再婚相手の相続について、第一順位の法定相続人となります。相続順位や法定相続分に実子と養子の違いは影響しません。

具体的に、各相続人の法定相続分がどのようになるのかみていきましょう。

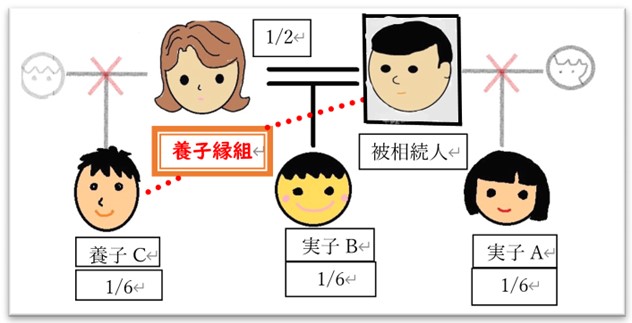

【再婚相手と連れ子が養子縁組をした場合の相続分・配偶者あり・実子2人・養子1人】

ケース)連れ子がいる者同士が結婚し、その夫婦間に子供がいる場合で、妻の連れ子と夫が養子縁組をし、夫が死亡した場合

このケースの場合、次のような法定相続分となります。

| 法定相続人 | 法定相続分 | 遺留分 |

| 妻 | 1/2 | 1/4 |

| 夫の連れ子(実子) | 1/6 | 1/12 |

| 夫婦間の子供(実子) | 1/6 | 1/12 |

| 妻の連れ子(養子) | 1/6 | 1/12 |

つまり、連れ子は養子縁組をした場合には実子と同じ法定相続分になります。

また、養子には、実子と同様、「遺留分」という権利があります。遺留分という法律で決められた一定の割合の相続財産について、被相続人は自由に分配することができません。子(実子や養子)の遺留分は、相続財産の2分の1に各相続人の法定相続分を乗じて計算します。

たとえば、先ほどのケースで、被相続人が、全財産を実子Aに相続させるという遺言をした場合、養子Cは1/12の遺留分があるので、遺留分侵害額請求の意思表示をすれば、Aに対して相続財産の1/12に相当する額の金銭を請求できます。

このように、連れ子が養子となった場合には、遺留分によって一定割合の相続財産の取得が保障されます。

相続税対策におけるメリット

再婚相手と連れ子が養子縁組をすることは、連れ子が再婚相手の法定相続人になることができること以外にも、メリットがあります。

まず、養子ではない連れ子に遺産を遺贈する場合、相続税が2割加算されます。相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます。)および配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。しかし、養子となった連れ子に遺贈や相続をさせた場合、相続税の2割加算の対象とならないというメリットがあります。

また、養子縁組によって法定相続人が増えるため、次のような相続税の各種非課税枠が増加し、節税することができます。

相続税の基礎控除額の増加

まず、連れ子との養子縁組によって、相続税の基礎控除額が増加します。

相続税の基礎控除額は法定相続人の数×600万円です。

そのため、養子縁組によって法定相続人が1人増えれば600万円分、基礎控除額が増加するのです。

生命保険金等の非課税枠の増加

次に、生命保険金等の非課税枠も増加します。

被相続人の死亡によって生命保険金や損害保険金(偶然な事故に基因する死亡に伴い支払われるものに限られます。)を取得した場合で、その保険料の全部または一部を被相続人が支払っていた場合、相続税の課税対象となります。しかし、相続人が取得した場合、法定相続人の数×500万円の非課税枠があり、これを超える部分のみが相続税の課税対象となります。

そのため、養子縁組によって法定相続人が一人増えれば非課税枠が500万円分増加するのです。もし、3000万円の生命保険金を受け取った場合、相続人が2人であれば1000万円の非課税枠がありますが、3人になれば1500万円に非課税枠が増加するのです。

死亡退職金の非課税枠の増額

さらに、死亡退職金の非課税枠も増加します。

被相続人の死亡によって、被相続人に支給されるはずだった退職手当金や功労金その他これらに準ずる給与(これらを「退職手当金等」といいます。)を受け取る場合で、被相続人の死亡後3年以内に支給が確定したものは、相続または遺贈により取得したものとみなされて、相続税の課税対象となります。しかし、相続人が取得する場合、法定相続人の数× 500万円の非課税枠があり、これを超える部分が課税対象です。

| 【法定相続人の数に含める養子の数の制限の例外(みなし実子)】 相続税の基礎控除額、生命保険金の非課税枠、死亡退職金の非課税枠などは、法定相続人の数を基に計算されますが、法定相続人の数に含める養子の数は、原則として次のように制限されています。 ・実子がいるときは1人まで ・実子がいない場合は2人まで しかし、被相続人の配偶者の実の子供で被相続人の養子となっている人等は、すべて法定相続人の数に含めて計算されます。これをみなし実子ともいます。 つまり、再婚相手と連れ子が養子縁組をした場合、連れ子は何人であろうと、再婚相手が死亡した場合の相続税の計算において、制限されることなく、養子となった連れ子を全員、法定相続人の数に含めて計算します。 |

なお、連れ子を養子とする場合に利用されるのは普通養子縁組という制度ですが、この場合、実の親との法定血族関係は維持されます。そのため、連れ子は、再婚相手の養子となっても、実親の相続権を失うことはありません。

養子縁組の手続き

普通養子縁組を行う場合、次の書類を市役所等に提出する必要があります。

しかし、再婚相手と連れ子の養子縁組の場合、③の養子縁組許可審判書や⑤の配偶者の同意書は不要です。

そのため、④や⑥の場合に該当しなければ、必要書類は①の養子縁組届書と②の養親及び養子となる人の戸籍全部事項証明書のみです。

なお、持参した人の本人確認書類(マイナンバーカード、運転免許証等)の提示が必要です。

【普通養子縁組の必要書類】

①養子縁組届書(市町村役所などで入手して作成)

②養親及び養子となる人の戸籍全部事項証明書(※本籍地に届出する場合は不要)

③養子となる人が未成年者の場合は養子縁組許可審判書

※未成年者を養子にする場合で、家庭裁判所の許可が必要な場合のみ。

ただし、養子が①配偶者の子(いわゆる連れ子)や孫など、

又は②自己の孫などであれば、家庭裁判所の許可は不要

④後見人が被後見人を養子とする場合は養子縁組許可審判書

※後見人を必要とする被後見人を養子にする場合、家庭裁判所の許可が必要。

⑤養親又は養子に配偶者がいる場合は配偶者の同意書

※配偶者も一緒に養子縁組する場合は不要。

なお、配偶者がいる者が未成年を養子にする場合には配偶者と共に縁組みが必要だが、

配偶者の嫡出子を養子とする場合等は配偶者とともに縁組をする必要はない

⑥外国籍の人との養子縁組を行う場合は、外国の法律に関する資料

遺言書で連れ子に相続させる方法

配偶者の連れ子と養子縁組をしない場合でも、遺言書に、連れ子に財産を譲渡する旨を記載することで、連れ子に遺産を遺すことができます。このように、亡くなった人が、遺言によって自己の財産を他人に与える行為を「遺贈」といいます。

では、連れ子に遺贈をする場合の注意点を見ていきましょう。

① 「特定の財産を与える」か「全部又は一定の割合を与える」

遺贈をする場合、特定の財産を与えること(特定遺贈)というだけではなく、財産の全部又は一部を一定の割合で示して与えること(包括遺贈)も可能です。なお、包括遺贈の場合、遺言者の負っている債務を含めた全部の財産を承継することになるため、注意が必要です。

| ・特定遺贈 (例)○○所在の土地と建物を遺贈する ・包括遺贈 (例)財産の全部を遺言者の(配偶者の連れ子)Aに包括して遺贈する |

② 相続税の適用を受ける

遺贈により相続財産を取得する場合には、相続税が加算されます。

しかし、配偶者と一親等の血族が相続財産を取得する場合より、連れ子が遺贈を受ける場合、相続税が2割加算されます。そのため、遺言書を作成する際には、相続税を計算した上で、配分を決定することが重要です。

また、相続人以外の者に不動産を承継させる場合、不動産取得税が課税され、登録免許税の軽減が認められない点にも注意が必要です。

しかし、生前に行う贈与に際して適用される贈与税と比較すると、承継する財産が同じ金額である場合の税率は相続税のほうが低いため、節税に繋がることもあります。

③ 公正証書遺言がおすすめ

遺言は一定の形式を必要とし、自筆証書遺言と公正証書遺言の2種類がありますが、基本的には公正証書遺言をおすすめします。公正証書遺言は、作成にあたり公証人が関与し、また、公証人が保管もしてくれるため、将来起こりうる相続トラブルを大幅に減少できるからです。

④ 遺留分に配慮が必要

遺贈する場合、被相続人の法定相続人である配偶者や子どもたちの遺留分を侵害すると、遺留分侵害額請求をされる可能性があります。そのため、遺留分に配慮し、対象の財産を他の相続人の遺留分を侵害しない程度にとどめておくか、遺留分侵害額相当の金銭を支払える手当てをしておくことが必要でしょう。

このように、遺贈は配偶者の連れ子に財産を残すために有効な手段です。しかし、遺言者より先に連れ子が亡くなってしまった場合への対策や、遺言時の遺言能力の有無が争われるリスクの軽減のための対策など、遺言書を作成する際に注意すべき点は数多くあります。

財産を連れ子に確実に遺すために、弁護士などの専門家のアドバイスを受けることをおすすめします。

連れ子への生前贈与

配偶者の連れ子に財産を残したい場合、生前に財産を贈与する(贈与契約)という方法も考えられます。

この生前贈与の場合のメリットや注意点を見ていきましょう。

① 計画的に贈与税の非課税枠を利用

贈与をする場合には贈与税がかかります。

しかし、年間110万円までの贈与であれば、贈与税がかかりません。この枠を利用し、連れ子に計画的に資産を移転することは、とても有効な対策です。ただ、多額の財産を移転する場合には、早期に対策を始める必要があります。

② 書面を作成

生前贈与は口頭でも可能です。

しかし、贈与者が亡くなった場合や認知症になってしまったような場合、相続人などから争われ、贈与を受けたことを証明できないおそれもあります。

そのため、贈与契約書など、書面を作成しておくようにしましょう。

また、贈与税の非課税枠の利用に際しても、各年で別個に贈与が行われたことの証として、毎回、別個の贈与契約書を作成することが有用です。

このように、生前贈与により、連れ子に対して財産を分け与えることができます。また、使い方次第では税務上の利点があります。

しかし、後に生じる争いのリスクや贈与税の非課税枠の利用ができないリスクを軽減するため、専門家のアドバイスを受けるようにしましょう。

連れ子を生命保険の受取人にする

配偶者の連れ子に財産を残す方法として、生命保険の受益者、つまり死亡保険金の受取人として配偶者の連れ子を指定するという方法も考えられます。

死亡保険金は、受取人として指定された人に直接支払われ、相続財産とは別に受け取ることができるため、遺産分割などの手続きを経る必要がありません。

ただし、連れ子を受取人にできるかは、保険会社によって判断が異なり、契約できない場合もあるので、予め確認するようにしましょう。

なお、連れ子が死亡保険金等を受け取る場合、相続税が課税されます。相続人の場合は相続税の非課税金額に該当する部分について相続税が非課税となりますが、養子縁組をしていない連れ子の場合は非課税金額の適用はないため注意しましょう。

前の配偶者との子に相続させたくないときの方法

前の配偶者との間でいざこざがあったような場合、前の配偶者との子に財産を譲りたくないと考えることもあるでしょう。このような場合、どのような方法をとることができるのか、考えてみましょう。

遺言による方法

まず、遺言書に、再婚相手とその連れ子にすべて相続させる旨を記載する方法が考えられます。

しかし、前の配偶者とは離婚しても、前の配偶者の子は法定相続人であり、遺留分も有しています。前の配偶者の子は遺留分を侵害された場合には、遺留分侵害請求をすることが可能です。これにより再婚相手やその連れ子と、前の配偶者との子の間に争いが生じる可能性が高くなってしまいます。そのため、トラブルを防止するために、遺留分に配慮した遺言を作成することが望ましいです。

生命保険による方法

次に、生命保険の受取人を再婚相手又は養子とした再婚相手の連れ子とする方法も考えられます。

この場合、取得した生命保険金は、相続財産とならないため遺留分を侵害することはありません。また、生命保険金を法定相続人の一人が取得しても、通常、特別受益とはなりません。しかし、保険金受取人である相続人とその他の共同相続人との間に生ずる不公平が民法903条の趣旨に照らし到底是認することができないほどに著しいものであると評価すべき特段の事情がある場合、特別受益に準じて持戻しの対象となる場合もあります。持戻しの対象となった場合には、取得した保険金の相当額が、相続財産の一部とみなされるため、遺留分の額も大きくなります。この点、注意が必要です。

遺留分の放棄を依頼する方法

このように、前の配偶者の子には遺留分があるため、一切の財産を譲らないという意思を実現することは困難です。

しかし、遺留分相当額程度であっても、前妻の子に相続させたくない場合、前妻の子に対して、遺留分の放棄を依頼する方法しかありません。

遺留分権利者は、相続開始前に、家庭裁判所の許可を得て遺留分を放棄することができます。家庭裁判所は、遺留分の放棄が遺留分権利者の自由な意思によるものであるのか、放棄をする理由の合理性や必要性、放棄と引換えの代償の有無などを考慮して許可の審判をします。そのため、前妻の子に、しっかり納得してもらった上で、遺留分の放棄をしてもらう必要があり、実際には困難な場合が多いと考えられます。

配偶者の連れ子に相続させたくないときの方法

再婚した相手に子供がいるが、その子とは一緒に暮らしていない場合など、配偶者の連れ子に財産を相続させたくない場合、どのような方法をとればよいか、検討してみましょう。

連れ子と養子縁組をしていない場合

まず、配偶者の連れ子と養子縁組をしていない場合は、前述のとおり、その連れ子は相続人ではないため、遺言等をしないかぎり、財産を相続することはありません。

しかし、結果的に財産が連れ子に渡る場合もあります。

妻に連れ子がいる場合を例に考えてみましょう。

妻は、夫の相続人となり、夫の相続財産を相続します。その後、妻も亡くなった場合、妻の連れ子は妻の相続人なので、妻が相続した夫の財産を相続します。

このように、夫、妻の順で相続が発生した場合、結果的に妻の連れ子に夫の財産が相続されることになります。

このような結果を望まない場合には、遺言書で配偶者以外の者に相続させるか遺贈する方法があります。ただし、配偶者の遺留分を侵害する場合には、配偶者が遺留分侵害請求をする可能性があることに留意しましょう。遺留分さえ相続させたくないのであれば、配偶者に遺留分の放棄を求めるか、離婚の検討が必要となります。

連れ子と養子縁組をしている場合

次に、養子縁組をしている場合には、連れ子は法定相続人になります。そこで、遺産を相続させたくないのなら、離縁の手続きを取り、養子縁組を解消しておく必要があります。

普通養子縁組では、養子と養親が合意すれば離縁が可能です。しかし合意できない場合には調停や訴訟によって解決することになり、裁判所から離縁が認められないこともあります。

東京都千代田区の遺産相続に強い弁護士なら直法律事務所

このように、配偶者や自分に連れ子がいる場合、お互いに一緒に暮らしたことがないなど意思疎通が困難なケースも多く、相続時にトラブルになりがちです。相続トラブルを防止して、家族が心穏やかに暮らせるよう、事前に対策が重要です。

ただ、このようなケースは、税金対策も必要など、複雑なため、早い時期に弁護士など専門家に相談して、しっかりとした対策を立てるようにしましょう。

遺産分割についてお悩みの方へ

協議が円滑に進まない、お話し合いがまとまらない等、遺産分割にはさまざまなトラブルが

生じがちです。遺産分割協議書の作成から、分割協議の交渉、調停申立て等、プロの弁護士が

丁寧にサポートいたします。お悩みの方はお早めにご連絡ください。

初回相談は

0

円

初回相談は

0

円

相続に関わるお悩みは相続レスキューにお任せください

ご相談はお気軽に

- 初回相談は 円 お気軽にご相談ください

事務所紹介

事務所紹介 アクセス

アクセス

メールで

メールで