columns

弁護士コラム

空き家の相続について弁護士が解説!売却?相続放棄?税金はどうなる?

- 遺産分割のトラブル

- 投稿日:2024年05月02日 |

最終更新日:2025年11月05日

- Q

-

私には、田舎で一人暮らしをしている父親がいましたが、先日、亡くなりました。遺産として、空き家となった実家とその敷地があります。私は持ち家があるため、その空き家に住む予定はありません。

この空き家をそのままにしていてもよいのでしょうか?

相続財産に空き家がある場合に留意すべき点等があれば、教えてください。

- Answer

-

空き家を相続した場合、相続や遺贈によって取得した財産等の合計額が基礎控除額を超える場合、その超える部分(課税遺産総額)に対して、相続税が課されます。この点、小規模宅地等の特例が適用されれば、相続税の課税価格が減額される場合がありますが、あなたは親と同居しておらず、すでに所有する家もあるため、小規模宅地等の特例は適用されません。

空き家を保有していると、固定資産税が課されるほか、家屋の修繕等、維持費用がかかります。

空き家に資産価値がある場合、相続開始から3年を経過した日の12月31日までに空き家を売却すれば、譲渡所得税の節税ができる場合があります。

他方、空き家に資産価値がない場合、建物を取り壊すことを検討することになると思いますが、空き家を解体すれば、建物の固定資産税が課されなくなるというメリットがありますが、住宅用地の特例が受けられなくなるというデメリットがあり、かえって土地の固定資産税が高くなる可能性があります。

また、空き家を放置して、空家特措法の「特定空家等」と判断された場合、行政指導がなされ、勧告を受けても改善せず、その後、命令が出ても従わなければ、50万円以下の過料に科されます。また、行政代執行による解体が行われ、その費用を請求される可能性もあります。このような事態にならないよう、管理ができない場合には解体するということも検討する必要があるでしょう。

ここでは、空き家を放置することで生じるトラブルと相続した空き家への対処法、税金の問題などについて、空家特措法上の責任、固定資産税等の住宅用地特例、小規模宅地等の特例の「家なき子特例」、譲渡所得税についての被相続人の居住用財産(空き家)を売ったときの特例などとともに解説していきます。

目次

相続した空き家を放置するリスク

近年、空き家が増加し、防災、衛生、景観などの点で地域住民の生活環境に深刻な影響を及ぼすなどの空き家問題が取り沙汰されています。焦点となるのは空き家の所有者の責任ですが、所有権が相続人らに渡ってから放置されることが多いようです。そこで、空き家を相続したら、どのように対処したらよいのか解説していきます。

空き家とは何か?

空き家問題から、地域住民の生命、身体、財産を保護し、また、生活環境の保全を図り、そして空き家等の活用を促進するため、空家等対策の推進に関する特別措置法(以下「空家特措法」といいます。)が制定されました。空家特措法によれば、「空家等」は次のように定義されています。

| 空家等対策の推進に関する特別措置法 第2条第1項 建築物又はこれに附属する工作物であって居住その他の使用がなされていないことが常態であるもの及びその敷地(立木その他の土地に定着する物を含む。第14条第2項において同じ。)をいう。ただし、国又は地方公共団体が所有し、又は管理するものを除く。 |

簡単にいうと「空家等」は、人が居住や使用していないのが普通の状態となっている建物とその敷地のことをいいます。人が住んでおらず、また、何ら使用もしていない状態が約1年以上続いている場合には、「空家等」に該当すると考えられます。だいたい、一般に「空き家」と考えられている建物のイメージと一致しているのではないでしょうか。

空き家を放置するリスクとその影響

空き家を相続した場合、資産価値のないような空き家の処分は難しいため、放置してしまうことも多いと思います。しかし、空き家を放置することは、物理的に危険であるばかりではなく、法的な責任や金銭面でのリスクもあります。

空き家所有者等の空家特措法上の責任

空き家の所有者等は、空き家が周辺の生活環境に悪影響を及ぼさないよう、適切に管理するよう努めなければならない(空家特措法3条)とされています。

この空家特措法の空き家の管理責任は努力義務です。そのため、空き家の管理が不適切であったからといって、それだけで所有者等が管理不全の法的責任を問われることはないと考えられます。

しかし、「特定空家等」と判断された場合、行政指導や行政処分を受けることがあります。「特定空家等」というのは、そのまま放置すれば倒壊が生じるなど著しく保安上危険となるおそれのある状態又は著しく衛生上有害となるおそれのある状態、適切な管理が行われていないことにより著しく景観を損なっている状態 その他周辺の生活環境の保全を図るために放置することが不適切である状態にあると認められる空家等をいいます(空家特措法2条2項)。その判断基準は管理不全空家等及び特定空家等に対する措置に関する適切な実施を図るために必要な指針(ガイドライン)(国土交通省ウェブサイトより)に詳しく定められています。「特定空家等」と判断されると、所有者等は、市町村長から、必要な措置をとるよう助言または指導、勧告、命令などを受けることがあります。そして、勧告を受けても改善せず、その後、命令が出ても従わなければ、50万円以下の過料に科されます。また、行政代執行による解体が行われ、その費用を請求される可能性もあります。

なお、相続財産である空き家を管理していた相続人が相続放棄をした場合にも空家特措法上の管理責任を負担するのか問題となります。相続放棄した相続人は、他の相続人が管理を開始できるまでの間(または、すべての相続人が相続放棄するような場合には、相続財産管理法人に管理人が選任されるまでの間)、自己の財産におけるのと同一の注意をもって管理する必要があります(民法940条1項)が、この場合の責任は、あくまで相続人や相続財産管理法人に対する責任であって、第三者に対する責任ではないとし、空家特措法上の管理責任は負担しないと考えられています。

民法上の責任

経年劣化した外壁の一部が崩壊して通行人に怪我を負わせた場合のように、空き家の設置や保存の瑕疵により他人に損害を与えた場合、所有者が損害賠償責任を負うことがあります(工作物責任・民法717条1項)。工作物責任により損害賠償責任を負うのは原則として占有者ですが、空き家には占有者がいないはずなので、所有者が責任を負うことになると考えられます。

| 工作物責任(民法717条1項)により損害賠償責任を負う者 ①空き家の占有者 ②空き家の占有者が損害の発生の防止に必要な注意をしたときには所有者 |

また、工作物責任以外にも、所有者が不法行為責任を問われ、損害賠償義務を負うこともあります。 例えば、空き家の管理が不行き届きであったために放火を誘発して近隣の家に延焼したような場合、重大な過失があったとして延焼による損害賠償責任を負うこともあります。この場合、火災保険の対象外となってしまうので注意が必要です。

なお、相続が開始したものの、遺産分割が終わらず、空き家を誰が相続するのか決まっていない状態の場合、その空き家は、共同相続人が法定相続分に従った割合で共有している状態です。この場合、上記の所有者としての法的責任も、共同相続人全員が負っていることになります。そのため、空き家が相続財産である場合、遺産分割が終わるまで、共同相続人が空き家を適切に管理する義務を負っています。

固定資産税の負担の増加

不動産を所有していると、固定資産税と都市計画税が発生します。これは空き家であっても同様で、空き家を所有していると固定資産税等を支払う必要があります。

しかし、住宅が建っている場合、その敷地の固定資産税と都市計画税が6分の1または3分の1になるという制度があります(固定資産税等の住宅用地特例)。

そのため、空き家を解体すれば建物の固定資産税等はなくなりますが、更地になった敷地の固定資産税等が増額するため、空き家を解体しない場合も多いです。

ただ、空き家の管理が十分でなく、空家特措法の「特定空家等」と判断された場合、住宅用地特例が適用できません。そのため、固定資産税等の負担が増大してしまうため注意が必要です。

事実上の損害(資産価値の下落等)

空き家は、古い建物が多く、放置されることでさらに劣化し、資産価値が下落していきます。そのため、時間の経過とともに売却が難しくなってくることが多いです。さらに、劣化により危険が生じれば、解体処分をする際の費用も増加する恐れもあります。

資産価値のある空き家の相続に際しての対処法

相続人自身が住んで活用

空き家が住める状態であれば、相続人自身が住んで活用することも考えられます。

家なき子特例とは(相続税の節税)

「小規模宅地等の特例」の「家なき子特例」が適用できる場合には、相続税の申告・納付義務がある場合、大幅に相続税を節税できる場合もあります。例えば、故人が一人暮らしをしており、相続人の中に賃貸住宅に住んでいる者がいる場合で、かつ、相続税の申告義務があるような場合におすすめです。

| 〔家なき子特例〕 空き家の宅地部分の相続税評価額を最大80%減額できます。 そのためには、以下の要件をすべて満たす必要があります。 (要件) ①故人に配偶者や同居の親族がいないこと ②空き家の敷地を相続した者が、相続の3年前までに次の者の持ち家に住んだことがないこと ・自己または自己の配偶者 ・3親等以内の親族 (曽祖父母、祖父母、父母、子、孫、ひ孫、兄弟姉妹、甥・姪、おじ、おば) ・特別の関係がある法人 ③相続開始時に居住している家屋を過去に所有していたことがないこと ④相続した宅地を相続開始から10カ月以内に売却等していないこと |

売却による資産化

空き家に資産価値があり、利用する予定もないのであれば、相続開始から3年を経過した日の12月31日までに売却することを検討しましょう。

被相続人の居住用財産(空き家)を売ったときの特例とは(最大3000万円の特別控除)

不動産を売却すると、売却によって得た利益(譲渡所得)に対して譲渡所得税が課されますが、「被相続人の居住用財産(空き家)を売ったときの特例」が利用できれば、譲渡所得から最大で3000万円が特別控除されるので、譲渡所得税額を軽減することができるからです。

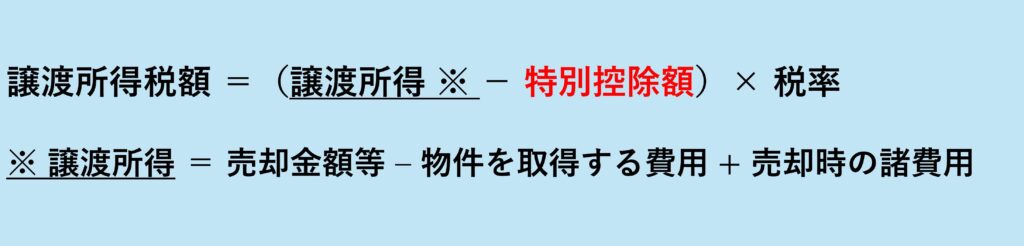

譲渡所得税は、譲渡所得から特別控除額を控除した金額に税率を乗じて算出されます。

この特別控除には様々な種類があり、「被相続人の居住用財産(空き家)を売ったときの特例」もその一つで、最高で3000万円まで控除ができます。この特例が認められるためには、要件を満たす必要があります。また、確定申告の際に添付が必要な書類もあります。この要件や必要書類については国税庁のウェブサイト「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」でご確認ください。

※この被相続人の居住用財産(空き家)を売ったときの特例については、当初、2023(令和5)年12月31日までとされていましたが、令和5年税制改正により2027(令和9)年12月31日まで延長され、要件も緩和されました。2024(令和6)年1月1日の前後で要件が異なるため、この日の前後に契約や引渡をする場合には注意が必要です。

空き家の相続時にかかる税金については「マルイシ税理士法人」のコラム記事「空き家を相続したときに知っておきたい注意点や特例について税理士が解説」が参考になりますので、ぜひご覧ください。

賃貸不動産として活用

空き家の状態や立地によっては、賃貸に出すという活用方法もあります。ただ、賃貸するための改装や清掃などの費用がかかる上に、借り手がみつからない恐れもあり、リスクもあります。

なお、前述の譲渡所得税に関する「被相続人の居住用財産(空き家)を売ったときの特例」は、相続人が空き家を賃貸に出した場合には適用できなくなります。そのため、特例が適用しうる空き家で、近い将来に売却も検討している場合、注意が必要です。

資産価値のない空き家の相続に際しての対処法

相続放棄による遺産からの離脱

資産価値のない空き家があれば相続したくないと考える方も多いでしょう。そのような場合、相続放棄をするという選択肢も考えられます。

相続放棄をするためには、被相続人が亡くなったことを知るなど、自身が相続人になったことを知ってから3カ月以内に家庭裁判所で相続放棄の申述をします。これにより、被相続人の遺産を相続する権利や義務の一切を放棄することができます。

メリット・デメリットを慎重に判断

仮に、遺産としてあるのが資産価値のない空き家とその敷地だけであれば、相続放棄をすることは有効な手段です。しかし、遺産として空き家以外の預貯金や資産価値のある不動産もあるような場合、相続放棄をすると、これらの遺産も相続できなくなってしまいます。そのため相続放棄するとどうなるのか、メリット・デメリットを慎重に検討して判断する必要があります。

相続財産管理人が選任されるまでの管理責任

なお、相続放棄をした場合でも、前述のとおり、他の相続人が管理を開始できるまでの間(または、すべての相続人が相続放棄するような場合には、相続財産管理法人に管理人が選任されるまでの間)、自己の財産におけるのと同一の注意をもって管理する必要があり(民法940条1項)、完全に空き家に対する義務がなくなる訳ではない点、注意が必要です。

※直法律事務所サービス紹介:相続放棄について

解体して土地の価値を再評価する

解体費用が高くなる恐れがある場合のように、空き家の存在により売れない場合もあります。このような場合には、建物を取り壊し、更地にすれば売却できる場合もあります。ただ、解体費用がかかり、また、建物の固定資産税が課されなくなる一方で前述の住宅用地の特例が受けられず、土地の固定資産税が高くなる可能性もあります。また、土地も更地になったからといって売却できない可能性もあります。

とはいえ、空家特措法の「特定空家等」と判断されてしまった場合、勧告を受けても改善せず、その後、命令が出ても従わなければ、50万円以下の過料に科されます。また、行政代執行による解体が行われ、その費用を請求される可能性もあります。このような事態にならないよう、管理ができない場合には解体するということも検討する必要があるでしょう。

相続土地国庫帰属制度の適用可能性

資産価値のない空き家を相続した場合、相続土地国庫帰属制度の適用も検討してみましょう。

昨今、土地利用のニーズが低下し、相続した土地を手放したいと考える人が増えたことが、所有者不明土地が発生する要因の一つと考えられてきました。そこで、2023(令和5)年4月27日から、相続登記の申請の義務化などとあわせて、相続した土地の所有権を国庫に帰属させることができる制度が創設されました。

相続土地国庫帰属制度とは、以下の一定の要件を満たした場合に、相続や遺贈によって取得した土地を手放して、国庫に帰属させることを可能とする制度のことです。

相続土地国庫帰属制度を利用するためには、次の要件を満たす必要があります。

| (相続土地国庫帰属制度を利用できる要件) ① 相続や遺贈で取得した土地であること ② 土地が共有である場合は共住者全員が同意していること ③ 却下事由※に該当する土地ではないこと ※申請の段階で却下となる土地 ・建物がある土地 ・担保権や使用収益権が設定されている土地 ・他人の利用が予定されている土地 ・特定の有害物質によって土壌汚染されている土地 ・境界が明らかでない土地・所有権の存否や範囲について争いがある土地 |

このように、更地でなければ制度を利用できないため、空き家を解体する必要があります。その他、以下のような土地は引取対象外とされています。

| (該当すると判断された場合に不承認となる土地) ・一定の勾配・高さの崖があって、管理に過分な費用・労力がかかる土地 ・土地の管理・処分を阻害する有体物が地上にある土地 ・土地の管理・処分のために、除去しなければいけない有体物が地下にある土地 ・隣接する土地の所有者等との争訟によらなければ管理・処分ができない土地 ・その他、通常の管理・処分に当たって過分な費用・労力がかかる土地 |

そして、相続土地帰属制度が認証されると、負担金として宅地であれば20万円を納付する必要があります。とはいえ、国庫に帰属させ翌年の1月1日までに所有権移転の登記が完了していれば、それ以降の固定資産税の負担がなくなるので、長期的にみればメリットが大きいと考えられます。

社会貢献としての寄付やその他の利活用方法

資産価値のない空き家の場合、買い手もつかないため自治体などに寄付をしようと考えることもあると思います。ただ、利用目的があるような場合でない限り、自治体はなかなか寄付を受け付けてはくれません。寄付を受けてしまえば、これまで取得できていた固定資産税収入がなくなってしまうのですから、自治体としては用途もない不動産の寄付を受けるメリットがないのです。

また、隣地の所有者に無償で譲渡することも考えられます。隣地所有者であれば、有効活用できる可能性があるからです。ただ、この場合には贈与税が課される恐れがあります。土地の評価額が基礎控除額の110万円を超える場合には注意が必要です。

さらに、法人への無償譲渡も考えられます。寺社仏閣、学校、NPO法人などの公益法人に対する寄付であれば、所定の手続を経れば譲渡所得税等が非課税となる特例があります。

空き家でも不可欠な相続登記手続き

相続登記の義務化(2024年4月1日)と期限

2024(令和6)年4月1日から、不動産を相続等した場合の相続登記の申請が義務となりました。これは当該不動産が空き家であっても同じです。

①及び②それぞれのケースで相続登記をすべき期限が次のように定められています。

①相続(遺言を含む)によって不動産の所有権を取得した場合

→不動産を取得した相続人は、所有権の取得を知った日から3年以内

②遺産分割が成立して不動産の所有権を取得した場合

→遺産分割が成立した日から3年以内

正当な理由なく上記期間内に相続登記をしない場合には、10万円以下の過料が科されます。

なお、2024(令和6)年4月1日より前に相続した不動産であっても、相続登記がされていない不動産であれば、相続登記をしなければなりません。3年間の猶予期間がありますが、注意が必要です。相続した空き家の相続登記をしないまま放置していた場合、過料を科される恐れもあるのです。

長年、相続登記をせずに放置した場合には、相続人がどんどん増えてしまって相続登記が複雑になり、費用も増加することもあります。早期に相続登記をするようにしましょう。

未登記建物の登記

ところで、空き家が未登記建物である場合も相続登記が義務づけられているのでしょうか。

この点、不動産登記法上、相続登記が義務づけられているのは所有権の登記名義人に相続の開始があった場合とされています。しかし、未登記の場合には登記名義人がいません。そのため、未登記建物について相続登記の義務化は問題とならないと考えられます。

ただ、建物は本来、所有権の取得日から1カ月以内に表題登記の申請をする義務があり、違反するとやはり10万円の過料が科されます。実際にこの過料が科されることはまれですが、相続登記の義務化に伴い、表題登記の申請義務違反にも厳しい対処がなされるようになる可能生も否定しきれません。

相続登記の申請

相続登記は、不動産の所在地を管轄している法務局で申請します。申請方法は、法務局に書類や申請書を持参する方法や、郵送・オンラインでする方法があります。詳細は法務局のウェブサイトから確認することができます。自分で申請することや必要書類を収集するのが難しい場合、弁護士や司法書士などの専門家に相談してみましょう。

空き家を相続して放置するとトラブルに発展?東京都千代田区の遺産相続に強い弁護士へのご相談は直法律事務所

相続に伴い、空き家の所有者となり、空き家の管理や処分に困っているという話は珍しくありません。しかし、空き家をそのまま放置した場合、近隣へ迷惑がかかるというだけではなく、崩壊による危険等もあります。そのため、空家特措法など、所有者等に空き家の管理を求める法整備が進められてきました。空き家を放置していれば、行政指導等を受け、命令に従わなければ過料を科されることもあります。また、誰かに損害を与えるトラブルとなれば、損害賠償請求を受けることもあります。他方で、適時に処分していれば、節税できる場合もあります。空き家の管理や処分に困った場合、できるだけ早期に対策することが、管理費用の抑制につながります。

どのように対処すればよいのかは、空き家の資産価値や状況によって異なります。よりよい方法で空き家対策ができるよう、早期に弁護士等の専門家に相談してアドバイスを受けることをおすすめします。

参考サイト

遺産分割についてお悩みの方へ

協議が円滑に進まない、お話し合いがまとまらない等、遺産分割にはさまざまなトラブルが生じがちです。遺産分割協議書の作成から、分割協議の交渉、調停申立て等、プロの弁護士が丁寧にサポートいたします。お悩みの方はお早めにご連絡ください。

初回相談は

0

円

初回相談は

0

円

相続に関わるお悩みは相続レスキューにお任せください

ご相談はお気軽に

- 初回相談は 円 お気軽にご相談ください

事務所紹介

事務所紹介 アクセス

アクセス

メールで

メールで