columns

弁護士コラム

相続開始後に遺産から生じた「収益」はどうする?【法定果実の相続】

- 遺産分割のトラブル

- 投稿日:2023年04月26日 |

最終更新日:2025年11月20日

- Q

-

Q1.

相続が開始した後、3年程、兄弟姉妹間で遺産分割の話し合いをすることが出来ませんでした。

その間に相続財産に含まれていた株には配当や増資、新株の割当てがあり、相続不動産から発生した地代家賃もかなりの額になっています。こういうものはどう処理したらよいでしょうか?

Q2.

管理費用、祭儀、祭祀費用は遺産分割の対象なのでしょうか。

- Answer

-

A1.

地代家賃、株の配当、増資などは、相続開始時に存在していたものではありませんので、厳密な意味では遺産とはいえませんが、遺産から産出されたものですので、これらも遺産と同じ様に分割の対象に含めて遺産分割する方がよいでしょう。

A2.

葬儀代(葬式費用)は葬儀主催者(喪主)、又は、相続財産から支払い、また、祭祀費用は被相続人から指定された人が管理、負担することになります。

監修:弁護士法人直法律事務所 代表弁護士 澤田 直彦

目次

相続開始後に遺産から生じた「収益」はどうする?相続に強い弁護士が動画で解説

はじめに

相続財産に、被相続人が賃貸人となっていた不動産があったり、株があったりすることは少なくありません。賃料は、毎月賃借人から支払われますし、株の配当は定期的にあります。

速やかに遺産分割の協議が行われなかった、もしくは協議中であるような場合は、被相続人が亡くなってから増えた財産はどうしたらよいのでしょうか。本記事で、詳しく解説します。

遺産共有の意味

人が死亡して相続が開始すると、その瞬間に被相続人の財産(遺産)は相続人に移ります。

相続人が一人である場合には相続開始のときから、遺産は当然その相続人の単独所有になりますが、相続人が複数人いる場合には、遺産が現実に分割されるまでの間、遺産は数人の相続人の共有(民898条)になるとされています。

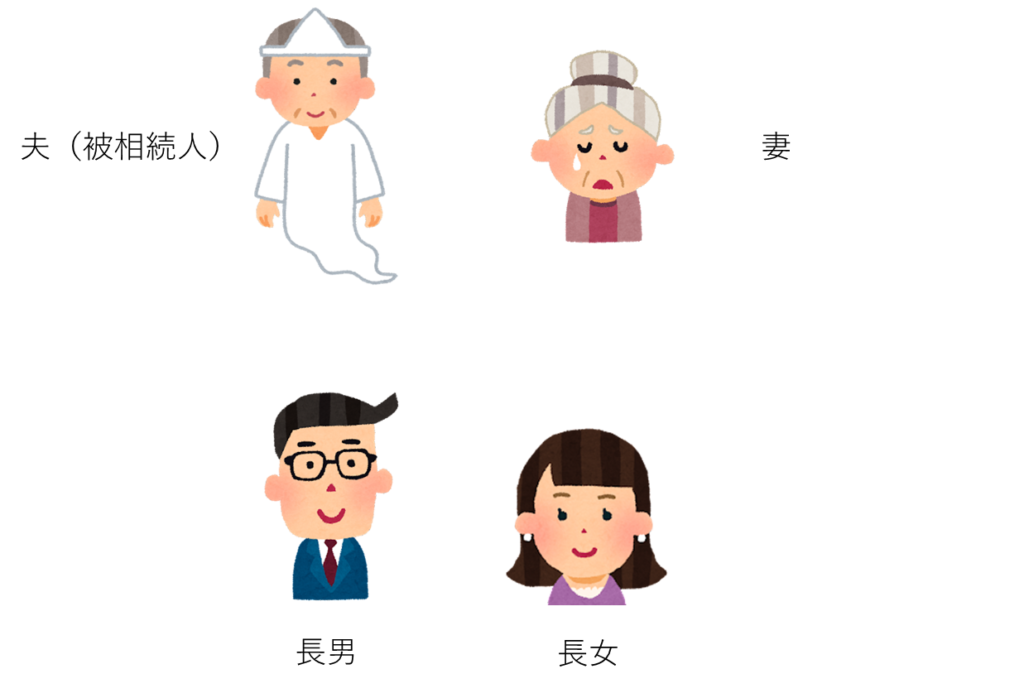

例えば、被相続人が夫、相続人として妻と長男、長女がいるとしましょう。

遺産には、被相続人が住んでいた家とその土地、アパート、株券、銀行預金があるとすると、全ての遺産について妻は二分の一、長男と長女は各四分の一の共有持分を持つことになります。その後、遺産分割協議がなされ協議が成立すると、相続開始にさかのぼって、権利関係が協議によって成立した内容に確定されます。

遺産からの果実(利子や不動産賃料等)と遺産共有の関係

しかし、相続が開始(被相続人が死亡)してから遺産が現実に分割されるまでには通常、時間的に隔たりがあります。すぐに分割しづらいものもあるからです。

質問者の場合のように相続開始後数年経過すると、その間に相続不動産(アパート等)から発生する賃料や、銀行預金の利息もかなり大きな額になりますし、また株も、配当金の支払や新株割当等がなされることがあります。

これらは物の使用の対価として生じたものですので、民法にいう法定果実(民88条第2項)といいます。「果実」とは、フルーツという意味ではなく、「物から生まれる経済的な収益」のことを指します。

| 第88条(天然果実及び法定果実) 1物の用法に従い収取する産出物を天然果実とする。 2物の使用の対価として受けるべき金銭その他の物を法定果実とする。 |

「果実」には、1項の天然果実と、2項の法定果実があり、前者は、果物や野菜、鉱物、羊毛などをいいます。後者は、物の使用の対価として受けるものなので、賃借人からの賃料や、貸金の利息等が典型です。

法定果実は物を転賃しているような場合を除いては、物の所有者が取得することが決まっています。

| 第89条(果実の帰属) 1天然果実は、その元物から分離する時に、これを収取する権利を有する者に帰属する。 2法定果実は、これを収取する権利の存続期間に応じて、日割計算によりこれを取得する。 |

しかし、遺産分割がまだ終わっていない段階では、遺産はまだ共有状態のままですので、アパート、株券、銀行預金が誰のものになるかは決まっていません。そのため、これらの収益(果実)も妻と長男、長女の共有となり、その持分は妻二分の一、長男、長女各四分の一ということになるのです。

遺産分割と果実

被相続人が相続開始時に有していた財産的権利義務は、被相続人の一身に専属するものを除いてすべて相続の対象となり、相続開始により相続人に承継されます。

「被相続人の一身に専属するもの」とは、被相続人その人のみを対象とする権利義務をいい、その人でなければ成立しない、または認められるべきではないものです。

例えば、ある歌手にこのコンサートで歌ってほしいとお願いして契約したが、その方がコンサート前に亡くなった場合に、歌手の子ども(相続人)が歌って債務を履行する、といったことが認められないというように考えれば分かりやすいかと思います。

他には、代理(民法111条1項各号)、使用貸借(民法593条、同599条)、委任契約(民法653条1号)、扶養請求権、生活保護受給権等、その人だからこそ頼んだ、承諾した、与えたというような性質のものについては一身専属権といいます。

しかし、「被相続人の一身に専属するもの」でなくとも、遺産分割の対象となるべきか、悩ましいものがあります。

先ほど申し上げた通り、遺産から生じる賃料、配当金、利息等の果実がその例です。これら法定果実は、一旦共同相続人の共有ということになりますが、これをいつどのようにして分けたらいいかについて法律は特に規定していません。そのため、裁判例などに基づいて考える必要があります。

この点、裁判例は、相続開始後の賃料、利息等の果実は共同相続人がその相続分に応じて当然に分配を受けるのであって、遺産分割の対象とならないと判示しているものがあります(高松高決昭36・1・8)。そのため、実務的には、相続開始後の賃料等の法定果実も、遺産分割前は、まだ法定相続分での遺産共有状態なので、法定相続分に従って当然に各相続人が取得することになります。

具体的相続分がゼロの超過特別受益者も、法定相続分で家賃を取得できることにご留意ください(最一小判平成17年9月8日民集59巻7号1931頁)。

他方で、上記裁判例や実務とは別に

- 賃料、配当金等の果実は遺産ではないが、遺産が増加してふくらんだもので、遺産と同一視すべきである(東京家審昭47・11・15)とか、

- これらの果実は共同相続人の共有となるが、遺産分割手続の中で一括して処理すべき(大阪家審昭40・11・4)とか、

- これらの果実は共同相続人が相続分に応じて当然に分配を受けるものではあるが、当事者間の合意がある場合に限り遺産分割の対象にできる(東京高決昭56・5・18、東京家審昭55・2・12)

等の理由で遺産分割の対象に含めようとする考えもあります。

前記の例でいうと、土地家屋を長男に、アパートを妻に、株券及び預金、賃料等の果実を長女に取得させるという遺産分割も可能になるということです。

このように、賃料等の果実が遺産分割の対象となるかについては考え方の対立があるのです。

近年、権利意識が高まったり、家族関係が複雑化したり、といった事情から、共同相続人間の利害が対立し、相続開始時から遺産分割が終了するまで長期間かかってしまうことが多くなっています。

その結果、その期間に発生する賃料等の法定果実の金額も多くなることも多々あります。そうすると、よからぬことを考えた共同相続人のうちの一人が、遺産を独占的に支配管理して、遺産からの果実も1人占めにしてしまう、ということもめずらしくありません。

遺産からの果実を全く除外して遺産分割をすることは、共同相続人間の公平を欠くことになり、「遺産の分割は、遺産に属する物又は権利の種類及び性質、各相続人の年齢、職業、心身の状態及び生活の状況その他一切の事情を考慮してこれをする」(民906条)との遺産分割の包括性の要請からも妥当ではないということがお分かりかと思います。

また、遺産分割終了後に、法定果実について再度分割協議、手続を行うことはとても面倒ですし、時間もかかります。

したがって、賃料等の法定果実を遺産分割の対象として、遺産分割の際に一挙にその帰属を決めることが合理的・迅速な解決の観点からおすすめといえます。

現在の実務では、賃料等の法定果実は、本来、遺産に属しないが、当事者間に遺産分割の対象として遺産と併せてする合意がある場合には、遺産分割の対象とすることができるという事件処理が定着しているといえます。

平成17年に出た判例(最判平17・9・8民集59・7・1931)は、

| 「遺産は、相続人が数人あるときは、相続開始から遺産分割までの間、共同相続人の共有に属するものであるから、この間に遺産である賃貸不動産を使用管理した結果生ずる金銭債権たる賃料債権は、遺産とは別個の財産というべきであって、各共同相続人がその相続分に応じて分割単独債権として確定的に取得するものと解するのが相当である。遺産分割は、相続開始の時にさかのぼってその効力を生ずるものであるが、各共同相続人がその相続分に応じて分割単独債権として確定的に取得した上記賃料債権の帰属は、後にされた遺産分割の影響を受けないものというべきである。 したがって、相続開始から本件遺産分割決定が確定するまでの間に本件各不動産から生じた賃料債権は、X及びYらがその相続分に応じて分割単独債権として取得したものであり、本件口座の残金は、これを前提として清算されるべきである」 |

として、相続開始から遺産分割までの間に共同相続に係る不動産から生ずる金銭債権たる賃料債権は、各共同相続人がその相続分に応じて分割単独債権として確定的に取得し、その帰属は、後にされた遺産分割の影響を受けないとしています。

もっとも、上記は当事者間に合意がない事案についてのものであり、前記のような実務の取り扱いを直ちに否定するものであるとは解されません。

| ~コラム~ 不動産については管理費用が発生するのが通常ですが、上記の考え方に立った場合、これについても法定相続分に応じて共同相続人が負担する形で清算することになると思われます(民法253条1項)。 もっとも、相続人の1人が自ら不動産管理の労を負担し続け、その他の相続人が全く不動産に関心がなかったような場合など、法定相続分に応じた配分が実態に合致しないような場合も少なからずあります。 そのため、実際の遺産分割の場面では、相続人の合意の下、法定果実も遺産分割の対象に含めて遺産分割協議や遺産分割調停を成立させることもまま見られます。 |

以上の他、遺産に関連する財産の分割方法について、遺産分割の対象になるかならないか、難しい事項がありますので、分かりやすく、表にしました。ご参考にしてください。

| 遺産分割の対象となる財産 | 遺産分割の対象とならない財産 |

| 不動産 | 預貯金等の金銭債権(可分債権) …預貯金等の金銭債権は、遺産分割協議を待つまでもなく、相続開始とともに当然分割され、各相続人に相続分に応じて帰属する (最一小判昭29・4・8民集8巻4号819号)。 |

| 不動産賃借権 | 金銭債務(相続開始前の債務) |

| 現金 | 生命保険金 |

| 預貯金等の金銭債権 …家庭裁判所の遺産分割手続き実務では、相続人間において、預金債権を遺産分割手続における分割対象に含める旨の合意が成立すれば、合意に従い、預金債権を分割対象に含めて審理をする (東京高決平成14年2月15日家月54巻8号36頁) | |

| 死亡退職金 | |

| 代償財産 | |

| 遺産から生じた果実及び収益収益 (相続開始後の賃料、利息、配当金等) | |

| 株式 | |

| 投資信託 | |

| ゴルフ会員権 | |

| 動産(貴金属、着物、家財道具等) …遺産分割の対象となるが、特定が難しく、低額なものや評価が困難なものが多いため、形見分けで配分するなど、遺産分割によらないことが妥当な場合が多い。 | |

遺産分割の遡及効との関係

民法は、「遺産の分割は、相続開始の時にさかのぼってその効力を生ずる」(民909条)としていることから、遺産分割に遡及効(そきゅうこう)が認められています。

前記の例で、遺産分割によりアパートは妻、家と土地は長男、株券、銀行預金は長女が取得することになったとしましょう。遺産分割の遡及効により、アパートについては妻が、株券、銀行預金については長女が、いずれも相続開始の時からその所有者であったことになります。

遺産分割の遡及効は、財産相続は被相続人から相続人に直接承継されるとする民法の理論に合致させるための擬制にすぎないものであり(高松高決昭36・1・8)、相続開始の時から遺産分割の時までの共有状態の間になされた一切の法律効果を否定するものではありません。前述した平成17年に出た判例(最判平17・9・8民集59・7・1931)によって、遺産分割によってアパートの賃料を取得した長女は、アパートを取得しその所有者となった妻から賃料を取り戻されるおそれはありませんのでご留意ください。

管理費用、葬儀費用、祭祀費用について

管理費用

遺産の管理についても、実は費用がかかります。遺産の管理費用にはどのようなものがあって、誰が負担するのか、説明します。

代表的な具体例は、相続不動産に発生する固定資産税、火災保険料、上下水道料、電気料金など、です。なお、相続人に対して直接課税される相続税は「相続財産に関する費用」に含まれないので、それぞれの相続人の固有の債務として支払うことになります。

遺産の管理費用は、民法で定められており、「相続財産に関する費用」として相続財産から支払います。したがって遺産の中に現金がある場合には、現金から支出することができます。

| 第885条(相続財産に関する費用) 1相続財産に関する費用は、その財産の中から支弁する。ただし、相続人の過失によるものは、この限りでない。 2前項の費用は、遺留分権利者が贈与の減殺によって得た財産をもって支弁することを要しない。 |

もし遺産の中に現金がない場合等、相続財産から支出することができない場合もあるでしょう。その場合は、共同相続人が法定相続分に応じて負担することになります。

ただし、相続人の中で現実に遺産を管理している人が管理費用を全額支出することもあります。このように一部の相続人が負担している場合には清算方法が問題となります。

考え方は3つあります。

- 1遺産の管理費用を遺産分割の対象として遺産から清算すべきとする考え方

- 2遺産の管理費用は遺産分割の対象ではないので遺産から清算できず、その清算は民事訴訟によるべきとする考え方

- 3遺産の管理費用を遺産分割の対象とする合意をした場合には、遺産分割手続で清算できるとする考え方

遺産の費用負担の問題については、あらかじめ相続人全員で合意しておくことが望ましいです。

葬儀費用

葬儀代(葬式費用)は死後に発生するため、相続人が相続する債務ではありません。

そのため、葬儀代(葬式費用)は相続財産ではなく、相続の対象とはなりません。

よって、各相続人が当然に相続し分担して支払わなければならない性質の費用ではありません。

裁判例としては、葬儀代(葬式費用)は実質的な葬儀主催者(喪主)が支払うと判示するもの、相続財産から支払うべきと判示するもの等があります。

※なお、香典は、参列者の方々が葬儀費用の一部を負担し、死者の家族の負担を軽減する目的で贈与されるものと理解されます。したがって、香典は喪主あるいは遺族への贈与として扱われます(相続税課税の対象とはなりません)。

| ~コラム~ 香典は、一般的には喪主への贈与と考えられており、遺産分割や相続財産の対象には当たりません。弔慰金の場合も基本的には同様ですが、金額次第ではみなし相続財産として相続税課税の対象となる場合もあります。 |

祭祀費用

祭祀とは、系譜、祭具及び墳墓のことをいいます。

系譜とは、血縁関係を順次記した図や記録をいいます。

祭具とは、祖先の祭祀や礼拝の用に供されるもので、仏壇・神棚・位牌・霊位・十字架などをいいます。

墳墓とは、墓石や墓碑など、死者を埋葬した築造物をいいます。

墓地(墳墓が設置されている土地)については、墳墓と同様に取り扱われるとする裁判例があります(広島高判平12.8.25)。

この祭祀に関する所有権は、法律上、慣習に従って判断され、亡くなった方の指定があった場合には、その指定された人が承継をするということになっています。

| 第897条(祭祀に関する権利の承継) 1系譜、祭具及び墳墓の所有権は、前条の規定にかかわらず、慣習に従って祖先の祭祀を主宰すべき者が承継する。ただし、被相続人の指定に従って祖先の祭祀を主宰すべき者があるときは、その者が承継する。 2前項本文の場合において慣習が明らかでないときは、同項の権利を承継すべき者は、家庭裁判所が定める。 |

祭祀費用とは、上述した葬儀費用のほか、墓地の取得及び永代供養の費用、納骨・墓碑の建立費用、各回忌のための費用などをいいます。これらの費用の支出を相続財産からするには、家庭裁判所に審判を申し立て、権限外行為許可を得る必要があります。

審判を求める際は、支払済みの費用についてはその領収書、及び行われた祭祀法事の具体的内容を表す資料を、今後の支出については見積書、墓地・墓石の写真、祭祀法事の主宰者と被相続人との関係を示す資料などを提出することになるでしょう。

よくある質問

よくある質問① 配当について

質問:

相続財産には上場会社の株式があったところ、被相続人の死亡後に配当が発生しました。この配当は法定果実として、各相続人が分割取得するのでしょうか?

回答:

配当支払請求権については、相続人間で協議をした上で、権利を行使することになると考えられます。

配当は、株主総会の決議に基づき、一定の期間ごとに支払われるものですので、被相続人が死亡してから遺産分割協議が成立するまでの間に配当が発生することが考えられます。

この点、配当が株式の果実であるとすれば、最高裁平成17年9月8日判決により、被相続人の死後に生じる配当については、相続分に応じ、単独で分割取得するようにも考えられますが、自益権として株式の権利の内容となるものですので、利益配当は法定果実ではないとされています。

従いまして、ご質問の配当支払請求権については、相続人間で協議をした上で、権利を行使することになると考えられます。また、死後に発生したものについても、相続人間の協議において取り扱いを決めることになります。

東京都千代田区の遺産相続に強い弁護士なら直法律事務所

大切な方が亡くなってすぐは、役所の届けや葬儀の対応など、やるべきことがたくさんあって、相続財産の分割方法まで考えることができないかもしれません。

しかし、事務手続きが落ち着いた頃には、大きな手間である相続手続きが待ち構えています。

遺産紛争の実務については、前提問題(遺産の範囲の問題)や付随問題(葬儀費用の負担や相続開始後の法定果実の帰属)等を含めて家庭裁判所の手続で一体的に解決してもらいたいという要請(ワンストップサービスの要請)があることを十分に踏まえつつも、前提問題や付随問題について合意が成立する見込みがない場合には,その点を民事訴訟で解決するよう促し、一体的解決による利便性と適正・迅速な解決とのバランスを図っていくことになります。

相続人が多い、揉めてしまう相続人がいる、相続財産が多いなど、お困りの際は当事務所までお問い合わせください。相続法務に精通した弁護士が、親身にご相談を承ります。

遺産分割についてお悩みの方へ

協議が円滑に進まない、お話し合いがまとまらない等、遺産分割にはさまざまなトラブルが生じがちです。遺産分割協議書の作成から、分割協議の交渉、調停申立て等、プロの弁護士が丁寧にサポートいたします。お悩みの方はお早めにご連絡ください。

初回相談は

0

円

初回相談は

0

円

相続に関わるお悩みは相続レスキューにお任せください

ご相談はお気軽に

- 初回相談は 円 お気軽にご相談ください

事務所紹介

事務所紹介 アクセス

アクセス

メールで

メールで